https://youtu.be/ub9__cGZclE?si=J2iewYl96vve6g_Y

모든 투자 판단은, 본인의 몫 입니다.

안녕하세요! 😊 이번 시간은, 제가 매수한 KODEX 금융고배당TOP10타겟위클리커버드콜 ETF에 대해 이야기하려고 합니다. 다만, 모든 투자에 대한 판단과 결정은, 본인의 책임임을 꼭 명심해주시길 바랍니다.

이 글은 정보 제공을 목적으로 작성되었으며, 특정 투자 결정을 권유하거나 추천하지 않습니다.

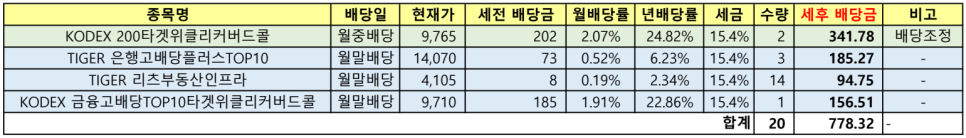

📌 KODEX 금융고배당 TOP10 타겟위클리커버드콜 ETF 투자 기록

💰 현재 주가:

- 9,710원 (전일 대비 -115원, 1.1% 하락)

- 1주당 평균 매입가: 9,760원

- 현재 평가 손실: -50원 (-0.5%)

📌 📊 매수 내역

✅ 매수 날짜: 2025년 2월 13일

✅ 매수 수량: 1주

✅ 매수 가격: 9,760원

👉 현재 가격보다 약간 높은 가격에 매수!

📈 최근 3개월 주가 흐름

- 최저: 9,500원

- 최고: 10,185원

- 최근 변동성이 크며, 주가가 10,000원 이상까지 상승했던 흐름을 보였음.

- 현재 단기 조정을 받고 있는 상태로 보이며, 추가 매수 타이밍 고려 가능.

💰 배당 수익률 & 배당 내역

- 연 배당 수익률: 1.91%

- 1주당 연간 배당금: 185원

- 최근 배당 지급일: 2025년 2월 4일

- 금융주 중심의 포트폴리오라서 고배당 수익 기대 가능.

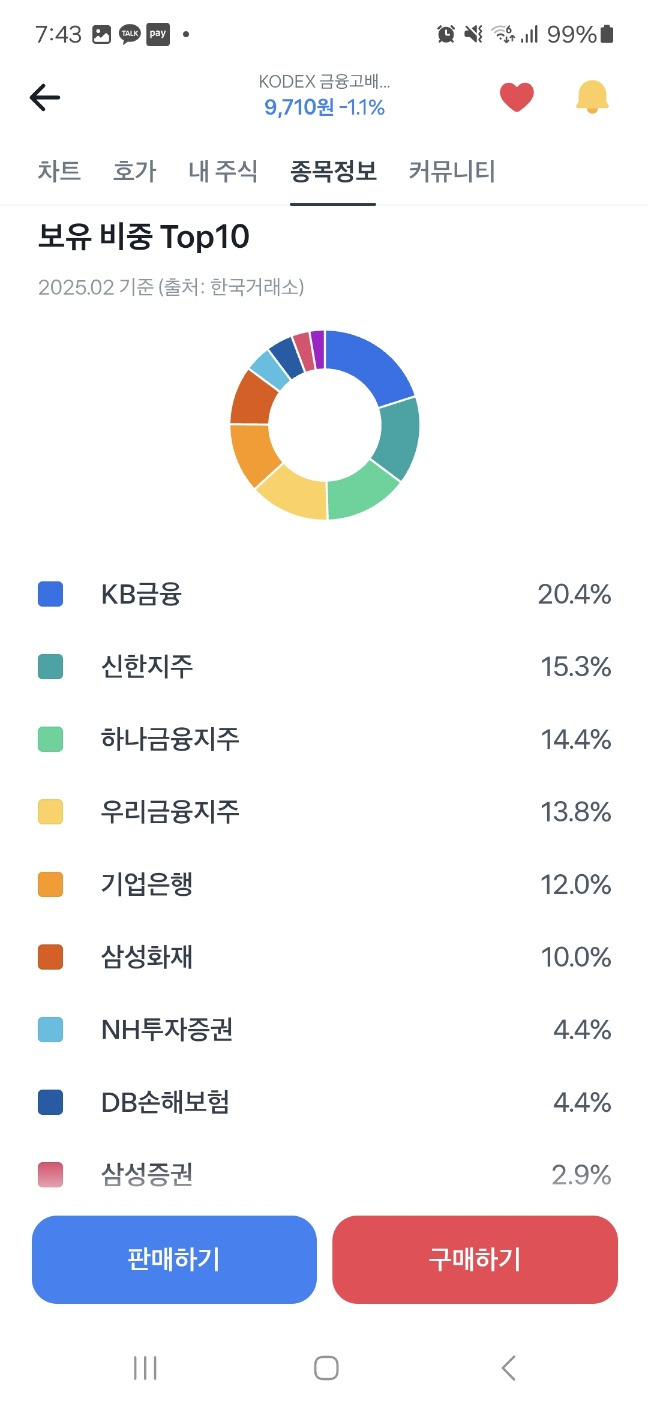

🔍 보유 종목 TOP 10

- KB금융 (20.4%)

- 신한지주 (15.3%)

- 하나금융지주 (14.4%)

- 우리금융지주 (13.8%)

- 기업은행 (12.0%)

- 삼성화재 (10.0%)

- NH투자증권 (4.4%)

- DB손해보험 (4.4%)

- 삼성증권 (2.9%)

🟢 금융권 대형주 중심 포트폴리오

금융, 보험, 증권 업종에 집중되어 있어 배당 안정성이 높지만, 금리 변동에 따른 영향도 클 수 있음.

🏦 KODEX 금융고배당 ETF의 투자 매력

✅ 고배당 금융주 투자: 안정적인 배당 수익을 기대할 수 있음.

✅ ETF의 장점: 개별 종목 리스크를 줄이고, 분산 투자 효과를 얻을 수 있음.

✅ 금융업종 강세 전망: 국내 금리 정책과 금융업황에 따라 장기적으로 수익률 증가 가능.

📢 단기 변동성을 고려하면서 장기 투자 전략을 유지하는 것이 핵심!

📉 커버드콜 전략의 단점

KODEX 금융고배당 TOP10 타겟위클리커버드콜 ETF는 커버드콜(Call 옵션 매도) 전략을 활용하는 상품입니다. 이 전략은 배당 수익률을 높이는 효과가 있지만, 몇 가지 단점도 존재합니다.

❌ 1. 주가 상승 시 수익 제한

커버드콜 전략은 보유한 주식을 담보로 콜옵션(매수할 권리)을 매도하여 옵션 프리미엄을 받는 방식입니다.

✅ 주가가 크게 상승하더라도 수익이 제한됨.

✅ 옵션 계약 상 정해진 가격(행사가격) 이상으로는 수익이 발생하지 않음.

✅ 일반 ETF처럼 주가 상승에 따른 고수익을 기대하기 어려움.

👉 즉, 시장이 상승장일 때는 일반 ETF보다 수익률이 낮아질 가능성이 있음!

❌ 2. 횡보장에서는 효과적이지만, 하락장에서는 방어력이 낮음

✅ 주가가 횡보하거나 약간 상승할 경우에는 옵션 프리미엄을 통한 추가 수익을 기대할 수 있음.

❌ 그러나, 주가가 급락하는 경우에는 옵션 프리미엄만으로 손실을 완전히 커버할 수 없음.

❌ 즉, 급락장에서는 일반 배당 ETF와 마찬가지로 손실을 볼 수 있음.

👉 배당과 옵션 프리미엄이 있지만, 하락장을 완전히 방어하지는 못함!

❌ 3. 배당 수익률이 상대적으로 낮아질 수 있음

✅ 옵션 프리미엄(추가 수익) 덕분에 배당 수익률이 높아지는 효과는 있음.

❌ 하지만 콜옵션 매도로 인해 일부 배당주가 매도될 가능성이 존재.

❌ 장기적으로 배당이 증가하는 종목을 보유하는 전략보다 순수 배당수익률이 낮을 수 있음.

👉 배당을 극대화하는 전략보다는 ‘옵션 프리미엄 + 배당’ 조합이라 순수 배당 ETF보다는 배당 성장성이 떨어질 수도 있음!

❌ 4. 구조가 복잡하여 이해하기 어려움

✅ 일반적인 고배당 ETF는 배당 수익 중심으로 쉽게 이해할 수 있음.

❌ 하지만 커버드콜 ETF는 옵션 매도 전략이 포함되므로 구조가 복잡함.

❌ 투자자가 옵션 상품의 메커니즘을 이해하지 못하면 기대와 다른 결과가 나올 수도 있음.

👉 단순히 "배당 수익률이 높다"는 이유로 투자하면 예상과 다른 성과를 낼 수 있음!

끝으로, 다시 한번 강조드리지만 모든 투자 판단과 결정은, 본인의 몫임을 잊지마세요. 성투하세요. 감사합니다.